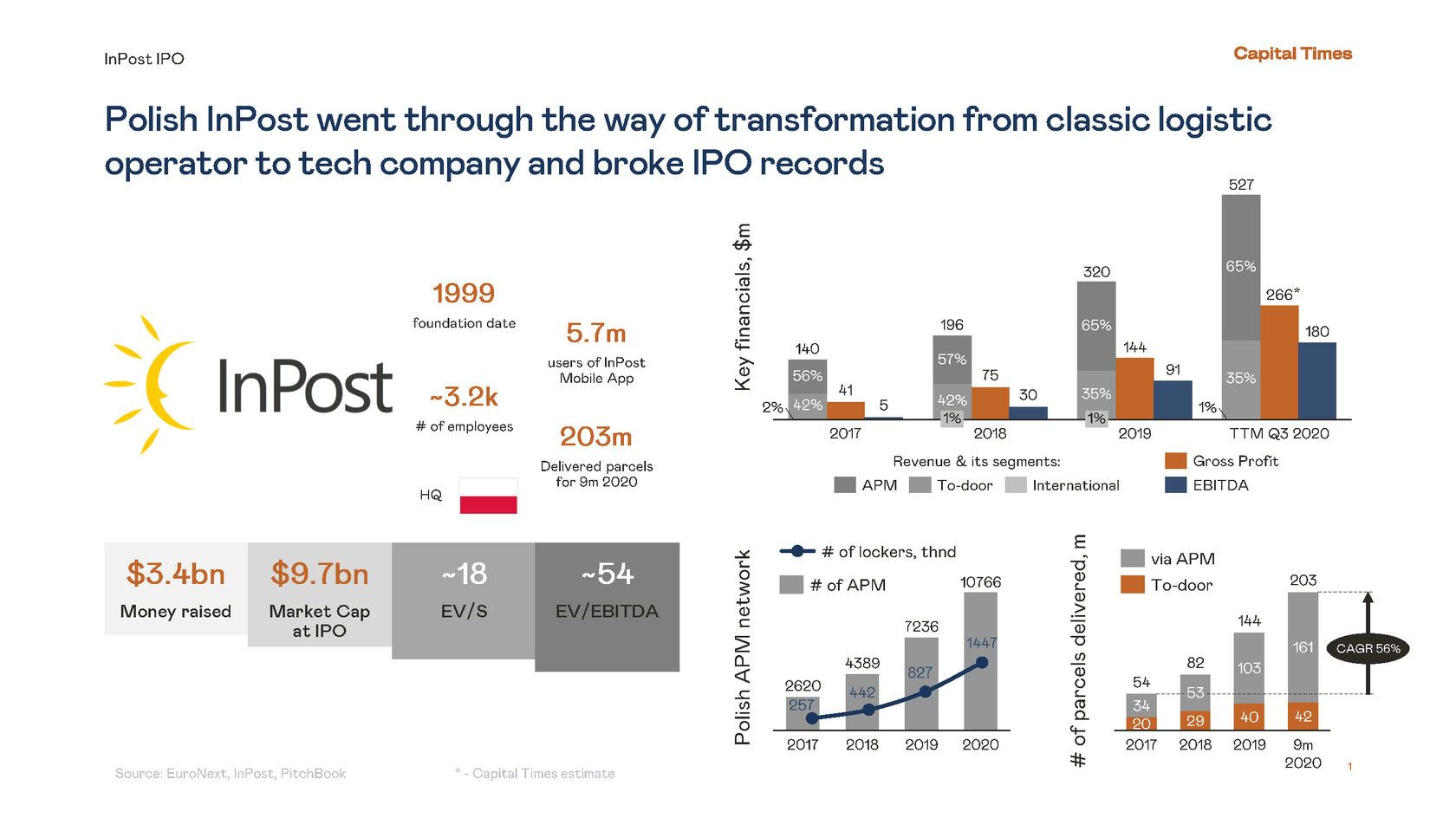

У січні цього року на біржі Euronext Amsterdam відбулося найбільше IPO в Європі, з часів IPO виробника гальмівних систем Knorr-Bremse на Франкфуртській біржі в 2018 році. Компанія InPost, польський поштовий оператор, розмістила свої акції на більш ніж $ 3.4 млрд.

Чим же воно примітно, і чому змусило звернути на себе увагу? Про це нижче:

1) InPost вмить стала четвертим найдорожчим публічним поштовим оператором в світі, після UPS, FedEx і Deutsche Post. На сьогодні її капіталізація перевищує $ 10 млрд.

2) Компанія є одним з найбільших поштових операторів в Польші. Її бізнес-модель відрізняється від «Нової пошти», оскільки компанія не має своїх відділень, а посилки доставляє через найбільшу в Європі мережу почтоматов (11 тис. штук !!!). Але вона, так само як її українські колеги, героїчно змогла поламати державну монополію в сфері поштових послуг.

3) Компанія позиціонує себе як e-commerce платформа, яка надає послуги з доставки через почтомати, доставці останньої милі і fulfilment-послуги для Мерчант; працює в основному в сегменті B2C, але поступово збільшує свою присутність в C2C і C2B.

4) Примітно, що 46.9% виручки InPost за 9 місяців 2020 роки (42.4% в 2019) так чи інакше генеруються через Allegro — найпопулярніший (200 млн відвідувань на місяць) і один з найдорожчих (після Zalando і Farfetch) публічних європейських маркетплейсів. Цікаво виглядає механізм захисту, який використовує InPost для зменшення ризиків концентрації та втрати значної частини виручки: компанія підписала семирічний рамковий договір з Allegro, згідно з яким, останні зобов’язуються протягом 4,5 років гарантувати певну кількість посилок, які будуть доставлятися через почтомати InPost. По закінченню терміну, у Allegro буде право продовжити угоду ще на 2,5 року.

5) Не дивлячись на те, що в 2020 році була розпочата кампанія по розгортанню мережі почтоматов в Великобританії (найбільший e-commerce ринок Європи) і Італії (один з найбільш швидко зростаючих в Західній Європі — більше 10% в рік), на міжнародну виручку компанії все ще припадає менше 1%. Ключовий ринок — Польша, і таким він залишиться найближчі пару років.

6) Стратегія групи — географічна експансія через подальший roll-out мережі у Великобританії та інших країнах, як органічно, так і через M&A. І ось, 15 березня з’явилася перша ластівка. InPost обговорює покупку французького оператора почтоматов – компанії Mondial Relay за € 565 млн. Ймовірно, частина суми буде сплачено акціями InPost, але, з огляду на фантастичну оцінку групи, такий варіант здається не найгіршим.

7) Компанія не намагається робити все in-house, а тому частина функцій: кур’єрську доставку, логістику, виробництво почтоматов і їх розгортання, IT і обробку платежів, а також частково зберігання забезпечують треті особи.

8) І ось, здавалося б, концентрація виручки неймовірна, більшість функцій на аутсорс, а компанія проводить IPO за оцінкою в 18 виручек! Їх єдиний конкурент, який має лістинг на біржі — це UPS. Але і той торгується лише по 1.9 EV/S.