Тільки ледачий нічого не написав про IPO Playtika. Ось і ми вирішили агрегувати найважливішу інформацію по компанії та її IPO, а також додати інсайт в контексті її оцінки та M&A.

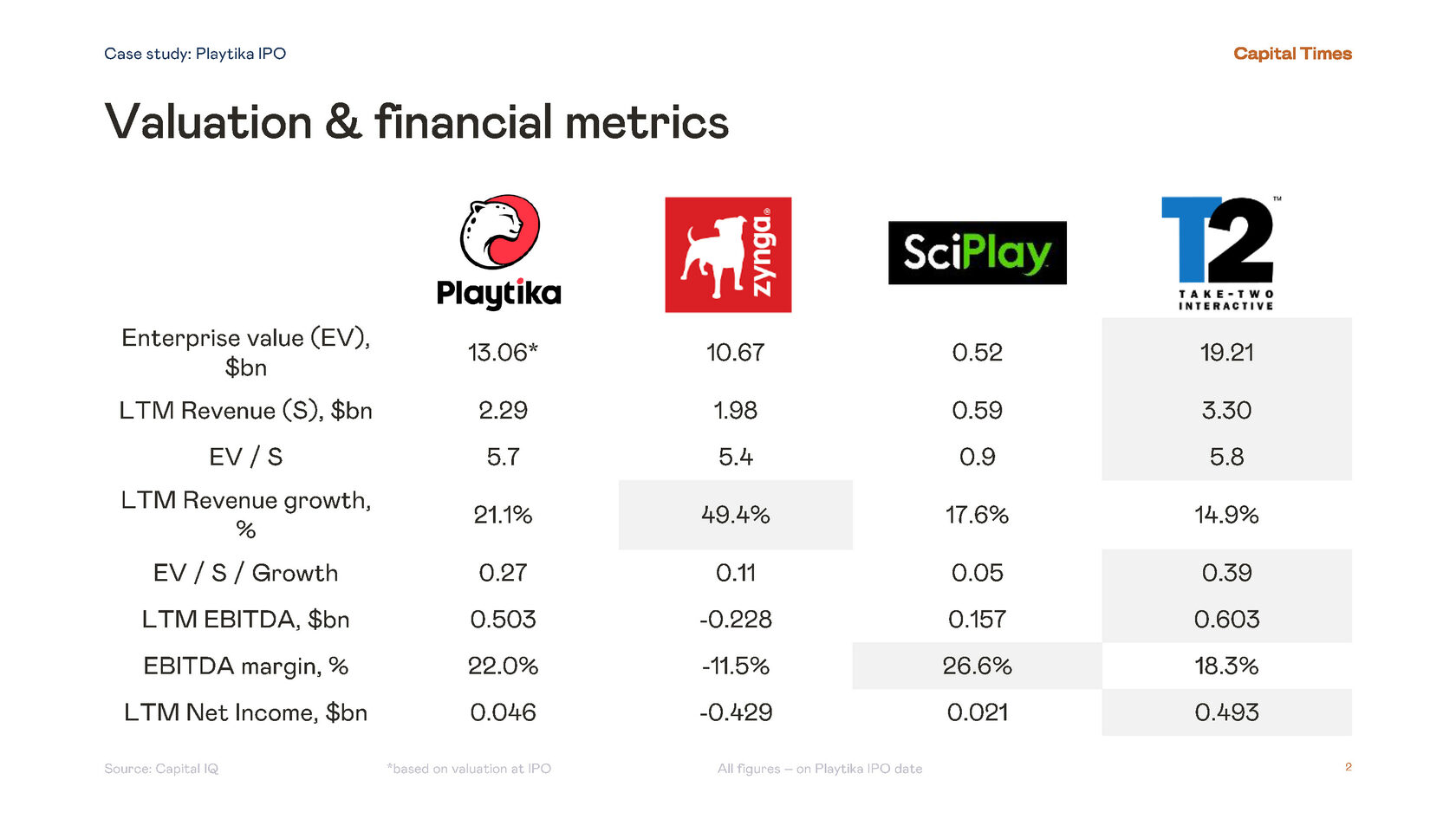

На IPO Playtika вийшла з більш високою оцінкою по мультиплікатору до виручки (EV/S), ніж той, за яким торгувався її основний конкурент – Zynga (5.4). Sci Play на їх фоні виглядає сильно недооціненою (0.9), що, тим не менш, добре узгоджується з законами Нової Економіки: вартість акцій визначається не здатністю компаній генерувати прибуток і платити дивіденди, а хайповостью і можливістю компанії забезпечувати вибухове зростання будь-якими способами.

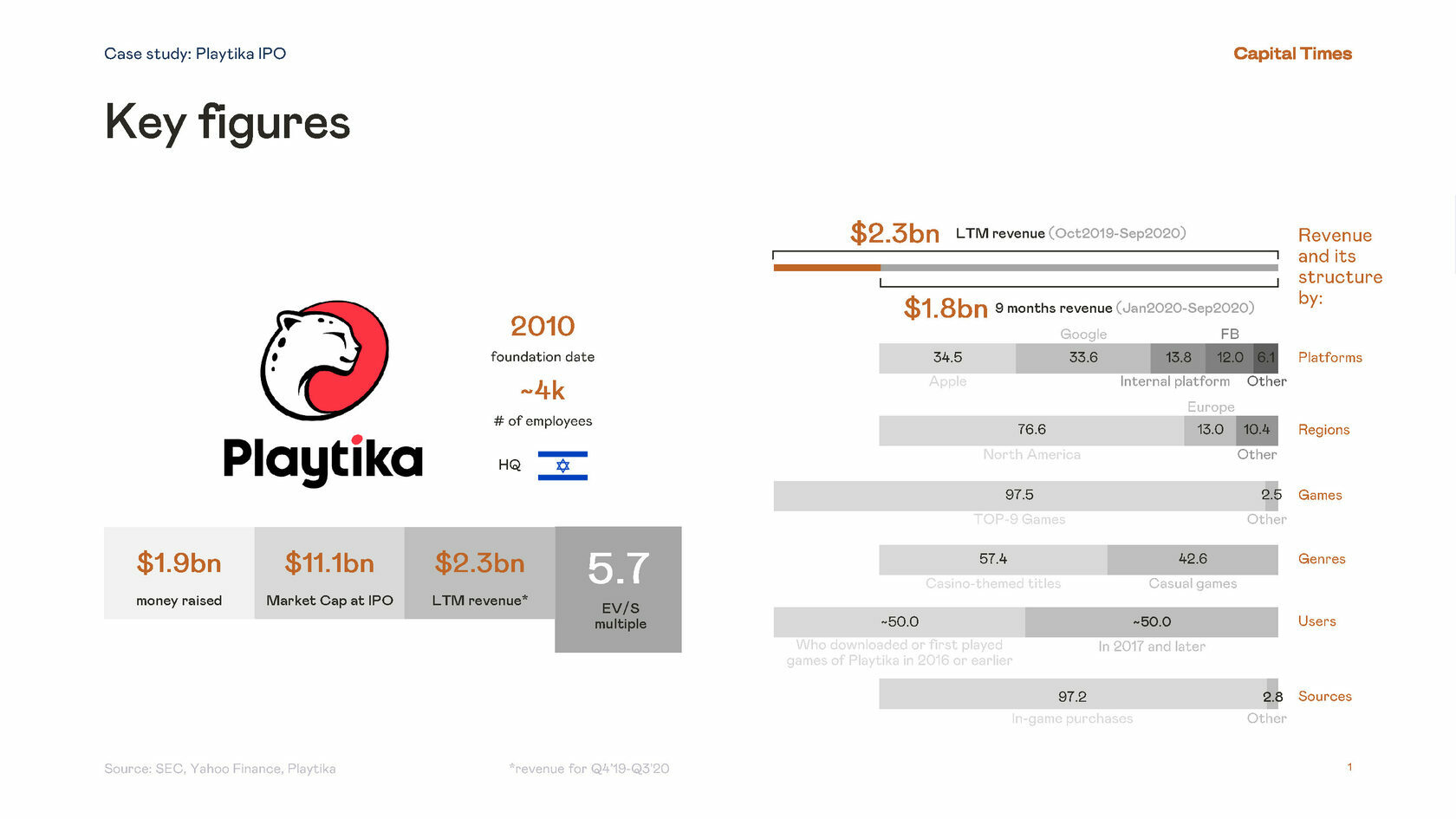

В рамках IPO було продано акцій на $1.9bn, з них близько $500m будуть спрямовані на розвиток компанії і, ймовірно, на погашення боргу, решта це exit інвесторів на чолі з Yuzhu Shi, який забезпечив їм 2.5x на вкладені інвестиції (Playtika була куплена в липні 2016 за $ 4.4bn).

Цікаво, що борг, якого у компанії набралося дуже навіть пристойна сума ($ 2.3bn), був притягнутий в 2019 спеціально під виплату дивідендів акціонерам. З урахуванням дивідендів прибутковість інвесторів на exit склала 3x.

Історично, основною стратегією зростання компанії був M&A – за даними Invest Game, за весь час свого існування Playtika витратила $645m на M&A. Швидше за все так буде тривати і далі. Фокусуватися планують на іграх в жанрах, в яких у Playtika вже є експертиза: match-3, HOPA, narrative, resource management, simulation.

При цьому, компанія посилює не тільки свій ігровий портфель, а й суміжні галузі (так в 2017 році за $ 10m була придбана компанія Aditor, що спеціалізується на рекламі на мобільних пристроях).

Придбані ігри генерують майже 60% виручки Playtika, і дуже грубо кажучи – формують майже 60% вартості Компанії ($ 6.7bn на дату IPO). А це більше ніж 10х до суми, сплаченої при покупці.

Серцем всієї компанії є Playtika Boost Platform, яка надає послуги, технології і експертизу Playtika недавно придбаним студіям, допомагаючи їм збільшувати доходи і виходити на нові ринки.

Playtika проводить хорошу роботу з користувачами. Приблизно половину виручки компанії генерують користувачі, які завантажили або вперше зіграли в ігри компанії в 2016 році і раніше – вражаюча відданість. Крім того, Daily Payer Conversion в Q2-Q3 2020 перебувала на рекордних для компанії рівнях – 2.6% -2.7%, хоча раніше ніколи не піднімалася вище 2.3%.

Кого в Playtika бачать основними конкурентами: Tencent Holdings, Activision Blizzard, Electronic Arts, Take-Two, Zynga, AppLovin і Product Madness / Big Fish. Як бачимо, тут обійшлося без несподіванок.